在这26年时间中,公募基金与中国资本市场相伴相生,经历了从无到有、从小到大、各类产品百花齐放的过程,逐步成为中国资管市场的主力军。而在管理规模取得跨越式突破的同时,推动行业高质量发展也迫在眉睫,一些明显的变化扑面而来。

陈哲(化名)在千禧年后不久加入了刚刚起步的公募基金行业。他见证了公募基金用22年从0到20万亿元规模、再用3年快速扩张至30万亿元的全过程,收获过鲜花与掌声,也正在和行业一起经历阵痛期。尤其是在一派低气压的氛围中,穿越过多轮周期的陈哲始终保持着对公募行业和自身选择的笃信与乐观。

相比之下,近两年才入职公募基金的林斐(化名)似乎没有这份底气。在市场持续震荡的背景下,公募基金赚钱效应减弱、产品发行遇冷,再叠加降费让利改革,“裁员降薪”暗流涌动。“我们公司早就取消免费下午茶了,现在卫生纸都得自备。”说起现状,林斐半开玩笑地表示。

但所谓的“降本增效”之下,行业收缩期其实是远视者的蓄力期。受制于营收、利润的减少,基金公司不得不削减支出、控制成本,这只是表象。对于能够持续提升公司核心竞争力的业务,不少机构仍然在保持或增加投入。从过去相对粗放型的发展模式过渡到如今的集约精细型,公募行业的“高质量发展”,就在这日拱一卒、时刻精进中逐步落地。

“降本增效”进行时

在公募基金行业,“降本增效”其实不是一件新鲜事,它提出的时间可能比业内普遍感知到的更早。但可以观察到的是,随着市场竞争的加剧、监管政策的调整以及投资者需求的变化,公募行业近年来愈发重视成本控制和效率提升。

对员工来说,最直观的感受来自薪酬与福利。

2022年,公募行业拉开限薪大幕。监管部门出台《基金管理公司绩效考核与薪酬管理指引》,对薪酬结构、薪酬支付、绩效考核、薪酬内控管理等方面提出了具体要求。很多公司的薪酬递延等制度从这里正式开启,也有机构逐渐发展至全员递延。

今年5月,对于某头部基金公司发放年终奖的消息,业内有人感叹终于不是“薛定谔的年终奖”了,还有人表示“感谢头部给我们打了个样”。

不过一个多月时间过去了,仍然有为数不少的公司尚未发放2023年年终奖,还有市场消息称部分公司已经取消了这一奖金。就算是已经发放的,“下降”也是普遍趋势。有公司普降20%,有的中位数是下调30%,还有的由于去年考核结果不佳、年终直接砍半,让从业人员感受到了凛冽的寒风。

压缩差旅费用、严格考勤打卡也已经成为常规操作。有公司将员工的差旅标准从800元/天砍到了500元/天、600元/天,也有员工被要求出差的机票时间“不能在上班时间内、要么早要么晚”;另外,为了节约住宿费,要求当天往返的不在少数;还有公司为了压缩这部分费用,索性让员工把大部分出差会面改为线上会议。

福利方面,林斐的情况能代表相当一部分公司的现状:免费下午茶早就是过去式了,会议室里给客户的瓶装矿泉水也没有了,劳动节、端午节等节日福利通通取消,“自带卫生纸”已经成为从业人员的自我调侃。

而在公司层面,优化人力资源配置、调整部门框架结构、降低运营成本几乎是每个公司的既定动作。从年初有公司传出变相裁员消息开始,公募基金裁员优化的消息就一直不断,某头部公司大手笔裁员三成、某外资基金裁员15%等一次次成为行业关注的焦点。权益基金经理和研究员被“优化”似乎也不再是什么新鲜事,投研团队中不被看好的赛道研究团队被优化、集中力量和资源去做更看好的赛道也屡屡发生。

一个今年频繁出现的新现象是――基金公司纷纷更换办公地点,搬离之前的写字楼或楼层。其中当然有租金到期更换的,但大部分主要还是出于“降本”的考虑。北京某头部公司人士透露,其新搬的写字楼租金将比之前降低约三成,“这可是实打实的节省下来了”。还有公司干脆直接把分公司注销了,一步到位减少运营成本。

这些“看不见”的地方,基金公司在加大投入

公募行业的“降本增效”为何来得如此猛烈?

要解释这个问题,我们先得厘清公募基金的收入构成是怎样的。一般来说,公募基金的费用包括这几个方面:首先是交易费用,包括认购费、申购费、赎回费、场内交易佣金等;其次是基金的运作费用,包括托管费、转换费、尾随佣金和其他运作费用;此外还有一些重要的浮动费用,包括基金管理费和业绩报酬等。

其中,管理费自然是公募基金收入的主要来源。根据Wind数据计算,管理费占基金公司营收比重普遍在80%以上,超过90%的也不少见,是公募基金收入的主力军。

而在过去几年间,一方面是市场震荡调整、公募基金赚钱效应减弱,权益类产品发行降至冰点,以主动权益产品为主的基金管理人受到巨大冲击;另一方面,2023年下半年公募基金费率改革正式启动,有第三方数据估算,近10家公募机构的管理费收入预计比2023年底减少5亿元以上,30家左右机构管理费收入减少1亿元以上。

于是就有了前面提到了各种“降本”奇招的出现,并且一切还在继续深化进行中,真正的考验或许才刚刚开始。

但,躬身入局者,皆为我辈。即便是在这样的情况下,基金公司在很多方面仍会保持或增加投入,尤其是在一些“看不见”、但又能切实提升公司核心竞争力的地方,行业收缩期其实是远视者的蓄力期。

那么,“降本”之外,基金公司究竟在哪些方面加大投入来“增效”?

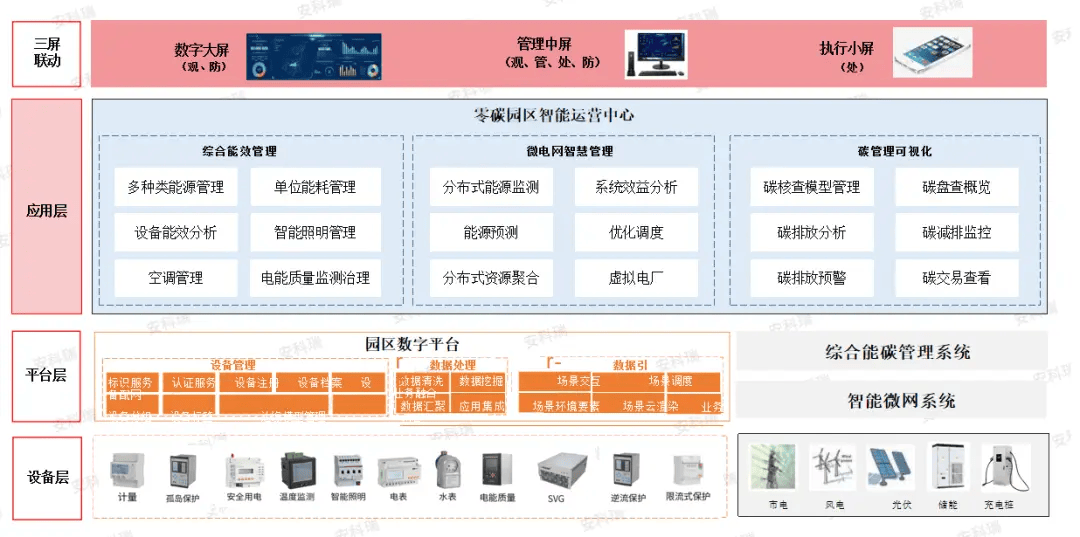

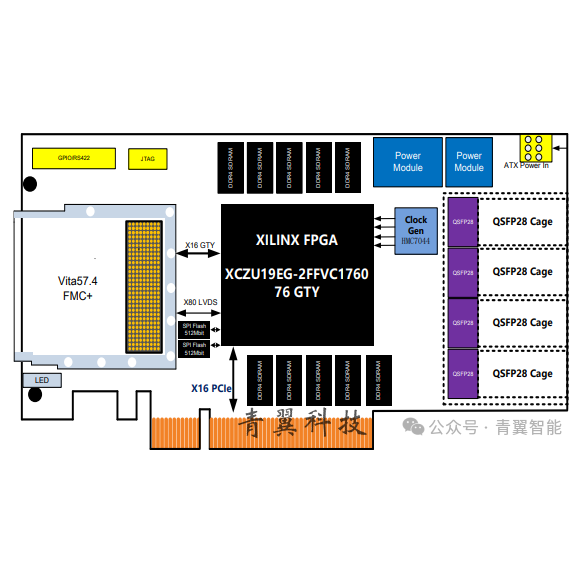

一个被很多受访公司提到的方向是数据化能力的增强与建设。

一位华南头部公募人士以“固收+”业务来举了个例子。过去,该业务板块的产品和人并不多,因此从系统到管理都相对比较粗放。“这两年债券投资业务快速发展,就需要我们把工作做得更精细一些,比如要搭建新系统、增加专门控制回撤的板块,比如针对不同渠道搭建不同的系统。在人员方面也要更加精细化,例如增加助理、实行团队制模式等,才能支撑起更多的产品和业务。”

一位来自沪上大型公募的人士也介绍,数据化能力储备也是当前公司愿意大规模投入的方向:“AI为代表的数据化能力不言而喻,对所有行业产生颠覆性影响。但是AI并不是单纯采购或开发一个模型即可,尤其是公募基金对数据的保密极为严格。所以,要完成数据化或者不断升级数据化,需要从基础的数据挖掘、数据分析与数据研究开始,但这一项就需要持续的人力与财力投入。在完成数据的储备与分析后,就是内部的应用,包括对投研的数据化、客户服务的数据化,这就是涉及到很多不同的系统维护与运营,这些也都需要各种各样的投入。”

另一个被大家普遍提到的重点方向是客户陪伴与投资者教育。

上述沪上公募人士表示,因为投资者获得感涵盖方方面面,在居民普惠理财持续凸显的情况下,对投资者的日常陪伴与持续的投资者教育就显得十分必须。但值得注意的是,投教不是单纯的图文或视频,需要体系化的内容建设、线下线上活动等。

国泰基金在给《每日经济新闻》记者的回复中也表示,公司在提高投研能力、创新产品服务、践行投资者陪伴等方面都在持续加大投入。在投资者陪伴方面,一是持续投入、做好陪伴,鼓励基民长期投资、鼓励基金定投;另一方面也积极推动投顾业务发展,带来基于解决方案的投资陪伴。

业务条线方面,多位受访人士表示,养老、ETF等不言而喻是当前公募布局的重点,而对主动权益的逆势布局也一直在进行中。

据中欧基金董事长窦玉明介绍,为积极响应行业高质量发展要求,同时更好地满足客户多元化投资需求,中欧基金将在“1+1+N”的产品线上持续加大资源投入,提升核心投研能力,做好长期业绩。其中,第一个“1”是指“立足权益”;第二个“1”是指“强化固收”;“N”是指“升级多资产、量化,并孵化更多元产品线”。

国泰基金也表示,目前该公司在主动权益、固定收益、被动指数和养老相关业务方面都在发力。其中,主动权益要严格控制规模,产品策略以均衡为主,深耕投研能力,力争带来更稳健的持有体验;固定收益则严控回撤和风险,力争为投资者带来稳健的资产配置底仓;被动指数方面要找到投资者需求的增长点,探寻差异化的竞争优势,给投资者提供快易廉明的投资工具等。

净利润持续下滑,公募未来收益增长点在哪里?

1975年,美国共同基金开启了一场降费风波,投资者的总持有成本长期持续下降。根据上海证券基金评价中心的数据,1990年美国权益基金投资者平均支付的费用为基金资产的2.00%,到2010年这一数字下降了50%以上,降至0.95%;此外,债券基金的总持有成本也从占基金资产的1.85%下降到0.72%,减少了61%。

在资本市场发展、买方投顾兴起、长期资金入市和规模效应等多重因素的作用下,管理成本较低的指数型基金愈发受到美国投资者青睐。截至2023年底,美股被动基金规模首次超越美国主动基金,迎来历史性时刻。

他山之石,可以攻玉,成熟市场的发展轨迹往往能提供很好的借鉴。

回到中国公募基金行业,过去几年,基金管理人营收和净利润双双下降是一个不争的事实。从2023年的数据来看,这一趋势还在延续。

我们列出了净利润排名前20的头部管理人,对有的公司来说,下滑形势不容乐观。事实上,大量的中小型基金公司由于净利润连年下滑,已经重新被股东方审视,甚至有的头部公司股东也在考虑退出,这也是为何近年来公募基金管理人股权频繁变更、有的多次降价也无人问津的原因。

不论是主动权益基金的遇冷,还是基金降费让利等改革举措,都让大家明白一个道理:“躺赚”的时代已经过去,传统的经营模式与方法论也已不再适用,是时候重整行装再出发了。

再说得实际一些,在所谓的“放弃浮躁、回归平静”之后,基金公司未来将走向何方?新的收益增长点到底在哪里?

对此,窦玉明指出,伴随居民财富管理需求不断提升,公募基金行业或面临三个阶段的发展。第一阶段比较强调个体能力,第二阶段更强调团队能力(即工业化阶段),第三阶段将迎来数智化、人机结合的阶段。

“现阶段中国基金行业正经历从个体化向工业化转型的阶段。所谓工业化阶段,就是做好内部的协同、专业的分工、团队的协作,让大家协作效率越来越高,更多依靠平台而不是个人力量把长期业绩做得更稳定、可预期。”

国泰基金方面则表示,产品布局层面,未来的增长点在于满足投资者的细分需求。“当前的公募基金总规模已经超过30万亿元,不同的产品类型已经能够满足大部分投资者的配置需求,但仍有空间待挖掘,我们将持续挖掘投资者的细分需求,在其中找到潜在的业务增长点。此外,持续提高投研能力,提高投资者的获得感,在信任的基础上获取高质量的规模增长。”而在投资布局层面,未来的增长点则在于找到有潜力的投资标的。

一位不愿具名的公募高管也对《每日经济新闻》记者坦言,短期内管理费仍是公募传统营收模式的主要来源,但展望未来,有几个方面应该可以考虑成为立足客户需求的新的收益增长点。

“首先是综合解决方案的提供,包括从策略服务、配置服务、产品包到持续的研究报告,即从以前单纯买产品的模式到卖解决方案与服务。第二是ESG研究与解决方案,公募基金在ESG研究体系、技术与数据沉淀方面有很强的竞争优势,在绿色金融大背景下,向机构投资者提供包括评分研究、解决方案等在内的ESG综合服务也会是一个趋势。还有一个很重要的方向是金融科技服务,公募基金在金融方面有深度沉淀优势,而数据化领先的公司在金融科技服务上也具有竞争力。”

在采访中,“细分”“精细化”等表述被多家公募人士反复提及,体现出行业未来的发展方向。但这些努力并非一日之功,需要长时间的投入与布局,效果也尚待观察。另外,很多公司都在加大创新产品的布局力度,出海的脚步也在加快,但一个很尴尬的情况是创新业务现阶段往往不赚钱,也需要实力与耐心去深耕。

要找到一个明确的收益增长点,并不容易。

或许上述华南头部公募人士所说,他所供职的公司目前所有工作的核心就是“扎扎实实做业绩、提升投资者回报”。当基金赚钱效应开始好转、“基金赚钱基民亏”的局面真正得到扭转之时,一些难题才能迎刃而解。

- 随机文章

- 热门文章

- 热评文章

- 投资上海•共享未来——2024年“投资上海”广告产业推介会召开

- 增强深圳“新质生产力” | 动码印章荣获CITE2024电博会创新奖!

- 油价急跌3美元!业界有点懵,事实上盘面早有危险信号

- 茶百道港股上市首日大跌35%,登上热搜!有散户已浮亏超600万港元!

- “疫苗茅”智飞生物暴跌15%!什么情况?多只明星基金已提前减仓

- Development of emerging industries creates new job opportunities

- EBC GROUP平台外汇行情播报|滞胀迹象重现 油价一意孤行

- 习近平会见美国国务卿布林肯

- 首次!外资巨头,突然转向

- 葡萄牙总统提出赔偿奴隶贸易,政府改口称并无计划

- 学习·知行丨总书记关切的西部陆海新通道跑出“加速度”

- 首次!个人养老金基金也出手了

- 浙江省发布培养计划选树科技型企业家

- 1“赛事+”提升城市“流量” 陕西商洛拓经济发展新“赛道”

- 2“五一”临近 持基过节的投资者要注意这几点

- 3华发股份:成功入选“人民优选”品牌 五一黄金周热销30亿

- 4钟鼓楼老街区的古都新事

- 5非常危险!女子摔成粉碎性骨折!又是因为洞洞鞋,夏天多人中招……

- 6金税四期试点上线,财税体制改革拉开帷幕!或有资金借道信创ETF基金(562030)逢跌进场布局

- 7到2027年产业规模达到2000亿元 浙江发布历史经典产业高质量发展计划

- 8初步数据:我国一季度经常账户顺差392亿美元

- 9IDC:24Q1全球PC出货量恢复增长 达到疫情前水平

- 10“发现山西之美”TDC旅游发现者大会举办:共话文旅新生态 邀客体验新玩法

- 11(中国新貌)“国宝”大熊猫:栖居更美境 云游更广天

- 12培养工程领域专业人才 非洲首所交通大学在尼日利亚投入使用

- 13瑞众保险副总裁俞德本出任公司临时负责人

- 1大裁员下,特斯拉两名顶级高管离职

- 2奇瑞将与欧洲高端品牌签署技术平台授权协议

- 32024中国长三角青年企业家交流大会在杭州举办

- 4雷克萨斯GX中东版 全部在售 2023款 2022款 2020款 2019款 2018款成都远卓名车雷克萨斯GX中东版团购钜惠20万 欢迎上门试驾

- 5零跑C16将搭载中创新航磷酸铁锂电池

- 6Q1净利微增7%,宁德时代股东总数较2023年年末减少10728户

- 7哪吒,需要背水一战

- 8“新”中有“机”!创新服务承接新流量 撬动消费升级

- 9非创始版SU7何时交付 小米:工厂生产爬坡 全力提高产能

- 10央媒评卧铺挂帘:谁买的票谁做主

- 11江西南昌首部“多规合一”国土空间总体规划获批

- 12方程豹旗舰硬派越野!豹8正式亮相:仰望U8“青春版”登场

- 13583家族/造型霸气 方程豹豹8量产版发布